- 2025年12月19日公表の与党税制改正大綱で、特例承継計画の提出期限が、2027年9月末まで延長されることが発表されました。

本ページ記載内容につきましては、税制改正法案成立後に、改めて更新いたします。

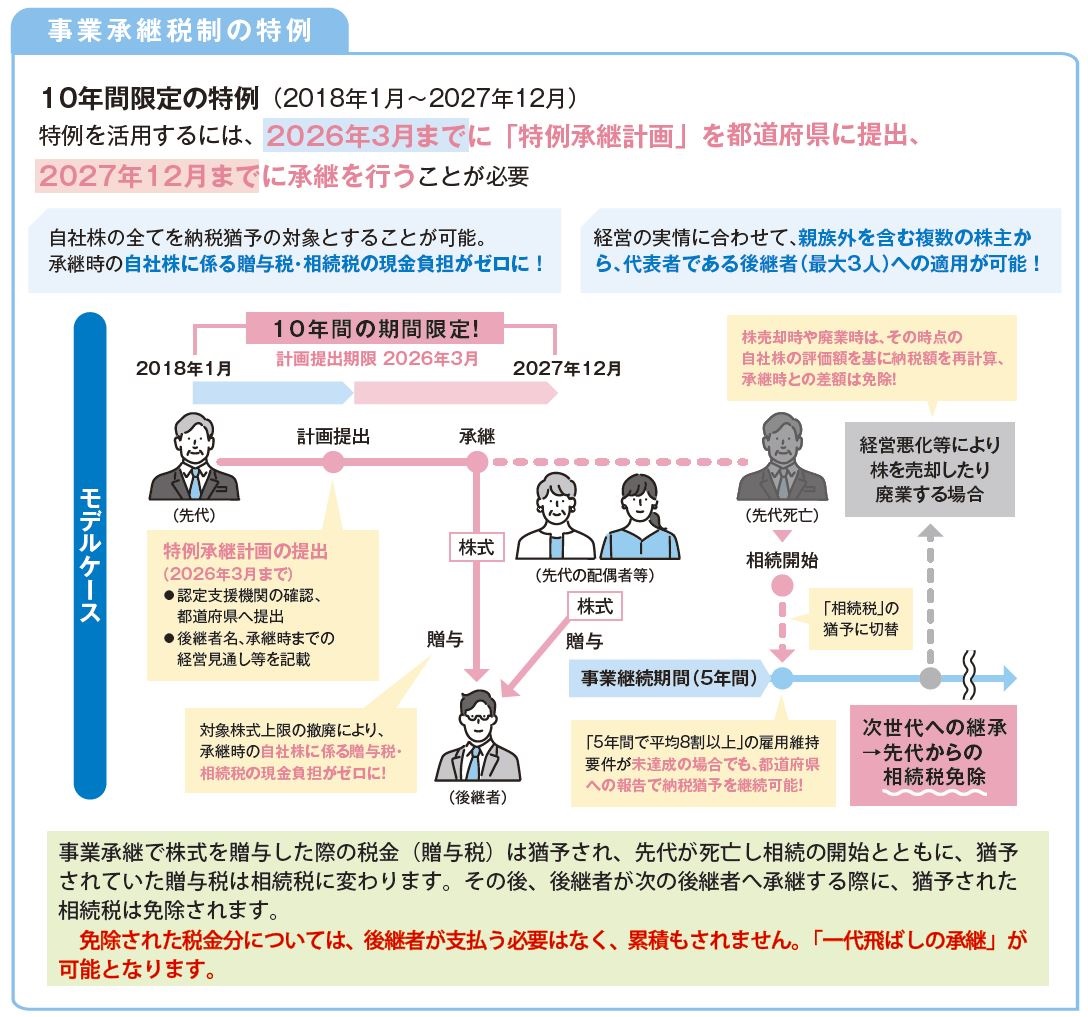

事業承継税制の特例

事業承継税制適用に関するチェックリスト

事業承継税制の特例を利用する際には、さまざまな要件がありますので、下記のチェックリストを参考に、顧問税理士等の専門家へご相談ください。- 本税制を利用する際は認定支援機関の確認書が必要となりますが、東商では確認書の発行業務を行っておりません。(相談のみビジネスサポートデスクで行っております。)

- 東商で対応している認定支援機関業務もご参照ください。

中小企業経営者が知っておくべき事業承継税制のポイント

2027年12月末までの期間限定の「事業承継税制(特例措置)」は、事業承継時の非上場株式に係わる贈与税・相続税の金銭的な負担がゼロとなる、かつてない特別な制度になっております。中小企業経営者にとって、大きなメリットがある制度ですが、専門家や支援機関から適切な説明がなく、従来から措置されている一般措置と混同し、非常に面倒でメリットが少ない税制と間違った認識をもっている方もいらっしゃいます。税制を正しく理解していただくため、税制の適用を受けることをお勧めする会社のポイントや、適用を受けるための手続き、適用を受けるために2026年3月までに都道府県に提出が必要な「特例承継計画」などについて、コラムで解説いたします。

■事業承継税制の適用を受けることをお勧めする会社

■事業承継税制に関する手続きについて

■特例承継計画

その他の関連税制

- 財産の生前贈与を受ける場合には年間110万円の基礎控除額があります。

- 税率は10%~55%の累進課税であり、株価が高い場合は贈与税も非常に高額となるため要注意。

- 一定の親族間で財産の生前贈与を受ける場合、2,500万円まで課税されず、超えた部分については一律20%の贈与税が課税されます。

- 贈与した財産は相続税の課税対象となりますが、贈与時の株価に固定できるため、株価上昇が予想される企業に効果的。

- 一定の宅地等を相続した場合、その宅地等について、相続税の課税価額から一定の割合を減額する制度です。

①居住用(上限330㎡) ⇒80%減額

②事業用(上限400㎡)

※①②は併用可能

②とは選択適用

- 2028年12月までの時限措置として、土地、建物、機械・器具備品等の承継に係る贈与税・相続税が100%納税猶予されます。

- 2026年3月までに承継計画の提出が必要です。

- 廃業した場合は納税が必要です

(免除・減免措置あり)