~中小企業・小規模事業者が知っておくべきこと、準備しておくべきこと~

(本ページは2023年8月末時点の情報をもとに作成しています)

Ⅰ.適格請求書等保存方式(インボイス制度)の概要

適格請求書等保存方式(インボイス制度)とは

適格請求書等保存方式(以下、インボイス制度)とは、適格請求書(以下、インボイス)と呼ばれる一定の要件を満たす請求書のやりとりを通じ、インボイスを受け取った者のみ、消費税の仕入税額控除(※1)をできるようにする制度です。

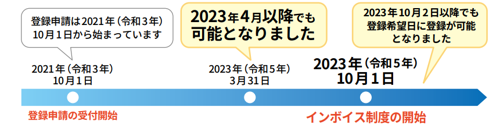

2023年(令和5年)10月1日からインボイスを発行するには、原則2023年(令和5年)3月31日までに申請を済ませる必要がありましたが、2023年(令和5年)4月1日以降でも可能となりました。また、2023年10月2日以後の日に登録を希望する場合に、登録希望日(申請書提出日から15日以後の日)から登録を受けることが可能となりました。 [令和5年度税制改正]

適格請求書(インボイス)とは

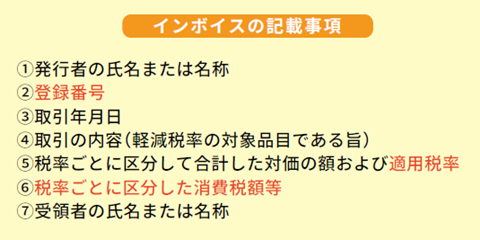

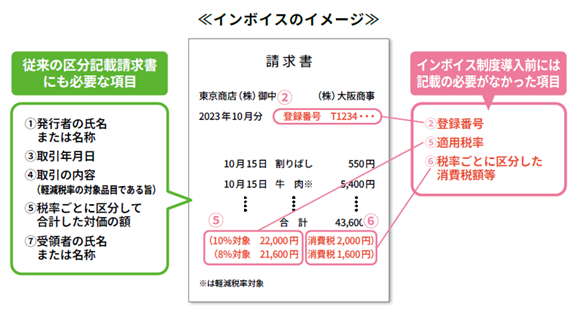

インボイスとは、販売先に対し、税率と税額を正確に伝えるために、従来の区分記載請求書に必要事項を追記した請求書のことです。

インボイス制度導入後は、消費税を納付する際に、仕入先等が発行するインボイスがないと仕入税額控除が受けられなくなります。したがってインボイスは、販売先に代わって、自社が消費税を支払う旨を明示した証書ともいえます。

インボイスには、以下の7つの事項を記載する必要があります。このなかでインボイス導入前には記載する必要がなかった項目は、②登録番号、⑤適用税率、⑥税率ごとに区分した消費税額等です。

Ⅱ.インボイス発行事業者になるべき?ならないべき?

インボイス制度が始まるとどうなる

インボイスを発行しないと、販売先は原則として消費税の仕入税額控除ができません。そのため、課税事業者においては自社の税負担増に繋がるケースや、免税事業者においては取引を見直されるケースが発生する恐れがあります。

自社が課税事業者である場合

|

課税事業者である自社は仕入税額控除を行い、消費税を納付します。仕入先からインボイスを入手できないと、自社は仕入税額控除ができません。そのため、自社の税負担の増加につながる可能性があります。ただし、簡易課税制度(※2)を選択している場合には、みなし仕入率に基づき仕入税額控除の計算をしますので、自社の税負担は増加しません。

また、インボイス制度導入後6年間は、免税事業者等からの仕入についても一定割合(最初の3年間は80%、次の3年間は50%)を仕入税額控除できる経過措置(※3)がありますので、上手に活用しましょう。 |

|---|---|

| 自社が免税事業者である場合 | 免税事業者である自社は、消費税の納付が免除されますが、インボイスを発行することができません。自社がインボイスを発行しないと、販売先は仕入税額控除をすることができません。それにより、販売先の税負担が増加するので、取引を見直される可能性があります。このような状況にならないよう、インボイスの発行を希望する場合は、インボイス発行事業者の登録申請をご検討ください。

ただし、インボイスの発行事業者になるかどうかは任意であるため、最終的には経営者の判断となります。 |

| 自社が課税事業者であってもインボイスの登録申請を行わない場合 | 自社が課税事業者であっても、インボイスの登録申請を行わない場合には、上記免税事業者の場合と同様に、販売先は仕入税額控除をすることができず、販売先の税負担が増加するので、取引を見直される可能性があります。このような状況にならないよう、インボイスの発行を希望する場合は、インボイス発行事業者の登録申請をご検討ください。

ただし、インボイスの発行事業者になるかどうかは任意であるため、最終的には経営者の判断となります。 |

<免税事業者の対応>インボイス発行事業者になるかどうかの判断

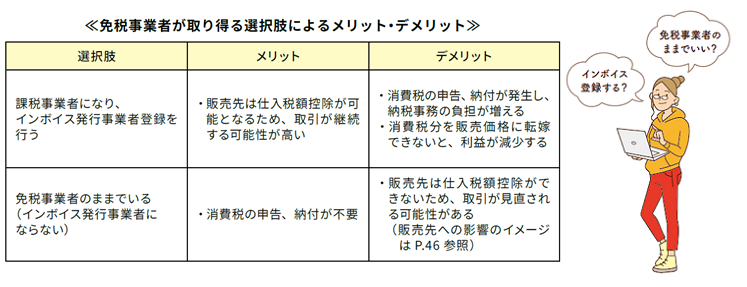

インボイス制度導入後、インボイスを発行できるのは、インボイス発行事業者への登録申請を行った課税事業者のみです。免税事業者がインボイス発行事業者になるには、課税事業者に切り替え、インボイス発行事業者への登録申請を行う必要があります。

そのため、免税事業者は、課税事業者になりインボイス発行事業者になるか、免税事業者のままでいるかを判断しなければなりません。

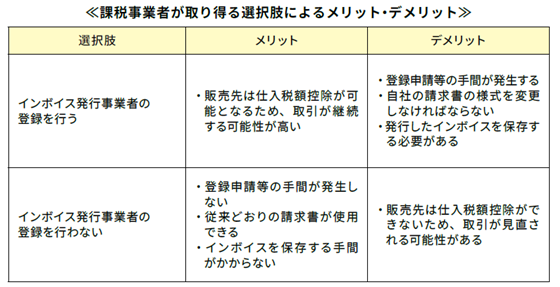

課税事業者となってインボイス発行事業者登録を行った場合と、免税事業者のままインボイス発行事業者にならなかった場合のメリット・デメリットは以下のとおりです。

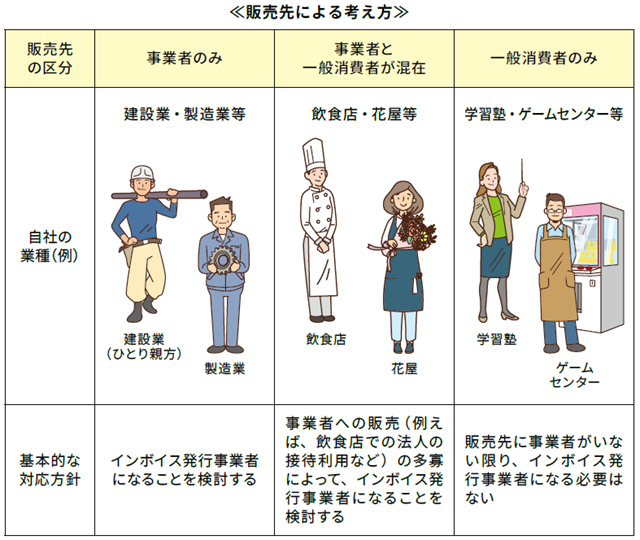

インボイス発行事業者になるかの判断は、販売先によっても異なります。例えば、販売先が一般消費者のみの場合、仕入税額控除は不要なのでインボイス発行事業者になる必要はありません。ただし、現状は事業者への販売がなくても将来的に発生するかもしれません。また、一般消費者だと思って販売していたところ、領収書を求められて、実は事業者だったとわかるケースもあります。さらに、販売先が事業者でも、その事業者が免税事業者や簡易課税を選択している事業者なら仕入先からのインボイスは不要なので、インボイス発行事業者となる必要がない場合もあります。

インボイス発行事業者になるかどうかは、自社の経営状況(収益状況、経理業務にかけるコスト、販売先、販売先との取引における関係性)や、将来の経営戦略などを踏まえ、総合的に検討する必要があります。(※4)

また、免税事業者がインボイス発行事業者になる場合の負担軽減を図るため、納税額を売上税額の2割に軽減する経過措置が講じられることとなりました。(※5) [令和5年度税制改正]

<課税事業者の対応>インボイス発行事業者になるかどうかの判断

インボイス制度の導入にあたり、課税事業者はインボイス発行事業者になるかどうかを、どのように判断すればよいのでしょうか。

まず、インボイス発行事業者に登録した場合、販売先は仕入税額控除が可能になるため、取引関係を継続する可能性が高いでしょう。

一方、インボイス発行事業者にならない選択もあります。その場合、インボイス発行事業者への登録申請や請求書の様式変更、インボイスの保存などの手間は発生しませんが、販売先は仕入税額控除ができないため、取引関係を見直される可能性があります。

また、インボイス発行事業者になるかの判断は、販売先によっても異なります。検討の際は、上記の≪販売先による考え方≫ も参考にしてください。

Ⅲ.インボイスを発行しよう!

インボイス制度導入に向けた準備

インボイス制度は、2023年(令和5年)10月1日より導入予定です。インボイス発行事業者になろうとする事業者の方は、それまでにさまざまな準備をしておく必要があります。

1.インボイス発行事業者に登録申請する

インボイスを発行することができるのは、税務署から承認を受けた「インボイス発行事業者」のみです。税務署に「適格請求書発行事業者の登録申請書」を提出(※6)することで、インボイス発行事業者に登録できます。

免税事業者がインボイスを発行するためには、まず課税事業者になる必要がある(※7)ので注意が必要です。

2.現在発行している請求書等の様式を変更する

現在発行している請求書等のフォーマットをインボイスの記載事項(※8)に合わせて変更する必要があります。

不特定多数の者に対して販売等を行う小売業や飲食店業などでは、インボイスに代えて適格簡易請求書(以下、簡易インボイス)(※9)を発行することができます。

その他、複数の書類による対応(※10)も認められています。

3.システムの入替・改修

現在使用中の販売管理システムをインボイス対応のものに入れ替える必要があります。市販品であれば、自動対応されるものが多いので確認しましょう。

また、インボイスでは、端数処理のルール(※11)が定められているため、現在、明細行ごとに端数処理を行っている場合は、請求書等に係るシステムの改修が必要となりますので、ご注意ください。

インボイス発行事業者の義務

インボイス発行事業者の義務等(売手側の留意点)

インボイス発行事業者には、インボイスの発行義務が免除される場合(※12)を除き、原則として以下の義務が課されます。

- (1)

- インボイスの発行義務

買手(課税事業者)の求めに応じて、インボイス(または簡易インボイス)を発行する義務 - (2)

- 返還インボイスの発行義務

返品や値引きを行った場合に、返還インボイス(※13)を発行する義務 - (3)

- 修正インボイスの発行義務

発行したインボイス(または簡易インボイス、返還インボイス)に間違いがあった場合に、修正インボイス(※14)を発行する義務 - (4)

- 写しの保存義務

発行したインボイス(または簡易インボイス、返還インボイス)の写しを、原則として7年間(会社法、法人税法上は最長10年間)保存する義務

禁止事項

インボイスの発行にあたっては、以下の行為が禁止されており、違反した場合の罰則も設けられています。

①インボイス発行事業者の登録を受けていない事業者が、インボイスと誤認される恐れのある書類を発行すること

②インボイス発行事業者が、偽りの記載をしたインボイスを発行すること

Ⅳ.インボイスを受け取ったら?

仕入れ先がインボイス発行事業者かどうかを確認する

インボイス制度が導入されると、インボイス発行事業者からの仕入でなければ仕入税額控除を行うことができません。事前に仕入先がインボイス発行事業者に登録するかどうかを確認しておきましょう(ただし、自社が簡易課税を選択している場合は不要)。

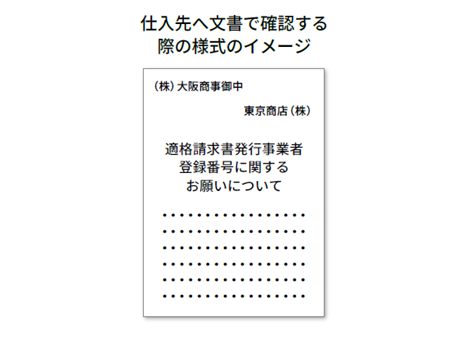

なお、仕入先へ文書で確認する際の参考様式(Word形式) を日本商工会議所にて提供しておりますのでご活用ください。

インボイス受領者が仕入税額控除をするための要件(買い手側の留意点)

インボイス制度の下では、請求書等の発行を受けることが困難な場合を除き、帳簿および請求書等の保存が仕入税額控除をするための要件となります。

新しく取引を始める仕入先等については、記載された登録番号が有効であるかどうか、国税庁の「適格請求書発行事業者公表サイト」で確認しましょう。

また、複数の書類全体で記載事項を満たし、1つのインボイスとする場合は、複数書類で要件の確認が必要です。

さらに、内容が間違っている場合は、受領者が自分で追記や修正を行うことはできないので、修正インボイスの発行を仕入先に依頼しなければなりません。

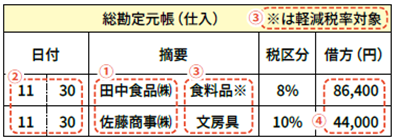

(1)帳簿の記載事項

保存が必要な帳簿の記載事項は、以下のとおりです(従来と同様)。

(1)課税仕入の相手方の氏名または名称

(2)取引年月日

(3)取引内容(軽減税率の対象品目である旨)

(4)対価の額

(2)請求書等の範囲

保存が必要となる請求書等は、以下のとおりです。

(1)インボイスまたは簡易インボイス

(2)買手が作成する仕入明細書等

(インボイスに必要な事項が記載されており、相手方の確認を受けたもの)

(3)卸売市場で行う生鮮食料品等の譲渡、および農業協同組合等に委託して行う農林水産物の譲渡について、受託者から発行される一定の書類

(4)課税貨物の輸入の許可があたことを証明する書類

(5)(1)~(4)の書類に係る電子データ

保存期間と保存場所

仕入税額控除の要件として保存すべき請求書等や、発行したインボイスの写しは、7年間保存する必要があります(会社法、法人税法上は最長10年間)。納税地またはその取引に係る事務所、事業所、その他それに準ずるものの所在地に保存しなければなりません。

インボイスの写しとは、発行した書類そのもののコピーに限らず、その記載事項が確認できる程度のレジのジャーナル、一覧表、明細表などであっても差し支えありません。

自社のシステム等で作成したインボイスを書面で発行した場合に、システムに保存されている電子データをインボイスの写しとすることができます。

また、電子インボイス(※15)を提供した場合、提供した電子データのままの保存も可能です。これらは簡易インボイス、返還インボイスについても同様です。

簡易課税を選択している場合

簡易課税を選択している場合、仕入に係るインボイス等を保存する必要はありません。ただし、所得税法や法人税法上は保存が必要です。

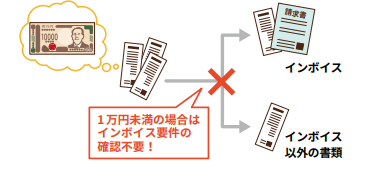

中小事業者等に対する事務負担の軽減措置(少額特例) [令和5年度税制改正]

前々年の課税売上高が1億円以下または前年の上半期(個人は1月~6月)の課税売上高が5千万円以下の中小事業者における税込1万円未満の支払いについては、インボイスの保存がなくても帳簿の保存のみで仕入税額控除を可能とする経過措置が6年間講じられます。

Ⅴ.インボイス導入の際の注意点

その他、インボイス導入にあたっての注意点となります。

<課税事業者向け>- (1)

- インボイスを発行できない事業者への対応(独占禁止法や下請法等への対応)

- (2)

- インボイス非登録事業者と取引する場合の損益への影響

(免税事業者からインボイス発行事業者になる場合) - (3)

- 資金繰りに注意

Ⅵ.商工会議所への相談

東京商工会議所では本支部において、税理士による窓口専門相談を実施しているほか、セミナーも開催しております。