消費税率引上げ・軽減税率制度導入対策

軽減税率制度実施に向けた国の支援策を確認しましょう

軽減税率に対応したレジや受発注システムの導入のための補助金が利用できます。また、売上や仕入を税率ごとに区分することが困難な事業者のために税額計算の特例が設けられます。

-

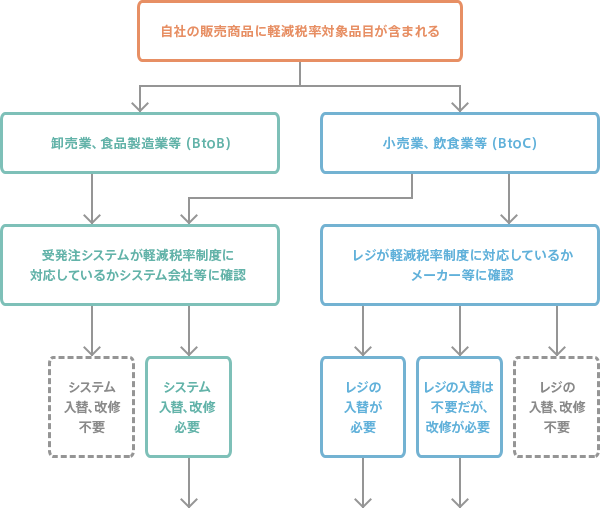

補助金を利用するための確認フローチャート

軽減税率制度に対応したレジの導入や受発注システムの改修・入替が必要な場合は、国の補助金制度をご利用いただけます。まずは、フローチャートでどの補助金が利用できるのかを確認しましょう。

-

軽減税率対策補助金に関するお問い合わせ

軽減税率対策補助金事務局 TEL 0570‐081‐222 URL http://kzt-hojo.jp/

-

-

レジ導入・受発注システム改修等のための補助金

中小企業・小規模事業者等が、軽減税率制度実施に対応するためにレジの導入や受発注システムの改修・入替を行う場合、国の補助金制度をご利用いただけます。補助金の詳細は、「軽減税率対策補助金事務局」にご確認ください。

軽減税率制度に対応したレジ導入補助金(A型)

概要 軽減税率制度に対応するため、レジの新規導入や既存レジの改修を行う中小企業者等を支援 補助対象 軽減税率に対応したレジ(タブレット等を利用したレジ、付属機器も含む)※具体的な対象機種等は、軽減税率対策補助金事務局ホームページで公表 補助率 2/3(3万円未満のレジを1台のみ導入する場合は3/4、タブレット等は1/2) 補助上限額 レジ1台あたり20万円(商品マスタの設定が必要な場合は40万円)1事業者あたり200万円 申請方法 -

レジ等導入後の申請(事後申請)となります。一部販売店等による代理申請も可能です。

-

締切等の詳細については、軽減税率対策補助金事務局のホームページ

をご覧ください。

をご覧ください。

軽減税率制度に対応した受発注システム改修等補助金(B型)

概要 軽減税率制度に対応するため、受発注システムの改修・入替を行う中小企業者等を支援 補助対象 軽減税率制度対応するために必要となる電子的受発注システムの改修・入替 補助率 2/3 補助上限額 小売事業者等の発注システムの場合 1,000 万円

卸売事業者等の受注システムの場合 150 万円

発注システム・受注システム両方の場合 1,000 万円申請方法 -

軽減税率対策補助金事務局が指定したシステムベンダー等が「代理申請」を行います(システムベンダー等が行うシステム改修・入替の場合は事前に申請が必要です)。

-

ただし、事務局に登録されたパッケージ製品・サービスを事業者自ら導入する場合は、導入後の申請(事後申請)となります。

-

締切等の詳細については、軽減税率対策補助金事務局のホームページ

をご覧ください。

をご覧ください。

-

-

税額計算の特例

売上や仕入を税率ごとに区分することが困難な事業者のために、売上で3種類、仕入で2種類の税額計算の特例が設けられます。

また、税額計算の特例以外にも軽減税率制度への対応のために、設備投資などの際に 活用できる税制措置があります。※詳細については、税理士または税務署にお問い合わせください。

売上税額の計算の特例

売上を税率ごとに区分することが困難な事業者は、売上の一定割合を軽減税率対象の売上とみなして税額を計算することができる特例があります。

- ■対象事業者

- 課税売上高5,000万円以下の中小事業者

- ■期間

- 平成31年10月1日から4年間(平成35年9月30日まで)

※中小事業者以外の事業者に対する税額計算の特例は措置されないこととされました。

対象者 ①仕入を区分できる

卸売・小売事業者②①以外の事業者 ③①②の計算が

困難な事業者軽減税率

売上割合の

計算方法軽減税率対象品目の

仕入額仕入総額 通常の連続する

10営業日の軽減税率

対象品目の売上額通常の連続する

10営業日の売上総額50 100 考え方 仕入額の

軽減税率対象割合を

売上に当てはめる10日間の

軽減税率対象商品の

売上割合から

年間実績を推計売上の50%を

軽減税率対象と推計仕入税額の計算の特例

仕入を税率ごとに区分することが困難な事業者は、仕入の一定割合を軽減税率対象の仕入とみなして税額を計算することができる特例があります。

- ■対象事業者

- 課税売上高5,000万円以下の中小事業者

- ■期間

- 平成31年10月1日から1年間(平成32年9月30日まで)

※中小事業者以外の事業者に対する税額計算の特例は措置されないこととされました。

対象者 ①仕入を区分できる

卸売・小売事業者②①の計算が

困難な事業者軽減税率

売上割合の

計算方法軽減税率対象品目の

売上額売上総額 簡易課税制度、

または準じた方法の

適用を受けられる考え方 売上額の軽減税率対象割合を

仕入に当てはめる課税期間中に

簡易課税制度を選択可能設備投資を支援する税制

上記の税額計算の特例以外にも商業・サービス業・農林水産業活性化税制や中小企業投資促進税制など、設備投資などをした際に活用可能な税制措置があります。軽減税率対応のために設備投資を行った場合にも利用可能です。

-

税額計算の特例、その他税制措置に関する相談窓口

-

-

税額計算の特例

国税庁 税についての相談窓口

https://www.nta.go.jp/taxes/shiraberu/shirabekata/9200.htm

※お近くの税務署の連絡先をご確認いただけます。

-

-

-

その他税制措置

日本税理士連合会

http://www.nichizeiren.or.jp/

※お近くの税理士にお問い合わせください。税理士の検索は上記から可能です。

-

-